La estafa financiera más grande de la historia de Europa

Cómo explicar de manera sencilla qué significa que la Comisión Europea esté preparando sanciones económicas a seis gigantes financieros europeos y, lo más importante, cómo hemos llegado hasta aquí: no es que el euríbor haya sido manipulado, es que, según los requisitos de nuestra legislación, directamente no ha existido

Todo empezó en junio de 2011, con las plazas aún calientes tras las acampadas del 15M. Durante esos días, el abogado Juan Moreno Yagüe (@hackbogado) andaba revolucionado por un caso en el que tenía que defender a un peluquero sevillano en una demanda en la que Cajasol le exigía unos intereses disparatados por una pequeña deuda contraída por despiste. La gran sorpresa, me contaba entonces @hackbogado, había sido examinar las tablas que publicaba el Banco de España sobre el índice interbancario español (míbor), que se utilizaba como referencia para préstamos antes de la entrada en vigor del euríbor.

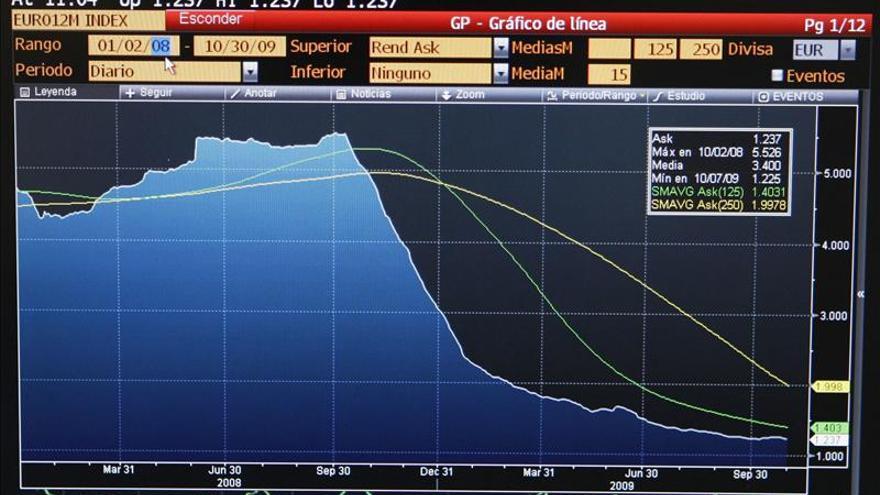

En sus pesquisas, Juan descubrió que desde el inicio de la crisis de las hipotecas subprime había muchos días en los que el míbor quedaba "en blanco", lo que, según nos explicó el Banco de España, se debía a la ausencia de préstamos entre las entidades bancarias que lo conformaban. La pregunta consiguiente era, lógicamente, si los bancos europeos también habían dejado de prestarse dinero entre ellos, estando los tipos de interés del Banco Central Europeo por los suelos.

¿Por qué son importantes esas operaciones entre bancos? Porque la legislación española, materializada en circulares del Banco de España, definía el cálculo de los tipos de interés variable como la media de los intereses a los que una serie de bancos (primero los españoles, luego los miembros de la Federación Bancaria Europea) se hacen depósitos de un año entre sí (circular 5/1994 del 22 de julio, BOE 3 de agosto de 1994 del Banco de España, modificada por la 7/1999). Se utiliza el mercado interbancario con los siguientes objetivos:

a) Que no dependa exclusivamente de la propia entidad de crédito que redacta el contrato, ni sea susceptible de influencia por ella, en virtud de acuerdos o prácticas conscientemente paralelas con otras entidades.

b) Que los datos que sirvan de base al índice sean agregados de acuerdo con un procedimiento matemático objetivo.

Para la objetividad del dato y la conformación neutral de la referencia, la norma exige, además, que sean al menos 12 las entidades que realicen operaciones y comuniquen los datos, y que estas pertenezcan, como mínimo, a tres países diferentes.

Luego, si no hubiese operaciones entre los bancos, ¿cómo estarían calculando el dato? ¿Con base en estimaciones de oferta? ¿El euríbor es simplemente una encuesta? Y si es así, ¿en qué se basa la Comisión para determinar la manipulación?

Para resolver estas incógnitas iniciamos una ronda de preguntas sobre las dichosas operaciones, empezando por la entidad comercial, Cajasol, que nos remitió al Banco de España, que nos dirigió a la Federación Bancaria Europea, que nos mandó a Thomson Reuters (corporación que publica a diario el euríbor) que, en última instancia, nos requirió una orden judicial para poder liberar esa información. Cuando haciendo preguntas alguien te pide una orden judicial para contestar, es que algo esconde. Volvimos a hacer la ronda de preguntas, pero esta vez por escrito, para que quedase constancia de que allí nadie sabía o quería contestar a nada, ni los bancos, ni los reguladores, ni la Comisión Europea, a la que dirigimos numerosos escritos alertándola de lo que ocurría.

Toda la documentación derivada de la investigación, junto con modelos descargables para que cada persona pudiese hacer lo propio en su banco, la subimos a una web y lanzamos públicamente nuestra campaña #OpEuribor, de la que se hicieron eco varios medios de comunicación.

Quizás por las dimensiones de la potencial estafa o por la naturalidad con la que recibimos noticias sobre las prácticas de dudosa moral de los bancos, percibimos bastante escepticismo, sobre todo en expertos bancarios y economistas, confiados ellos en los mecanismos de autorregulación, en los supervisores o en el mercado. Pero las dudas se transformaron en certeza al destaparse que "el primo anglosajón" del euríbor, el líbor, también había sido objeto de falsedad y manipulación.

Con estos mimbres, el equipo de #OpEuribor preparó el siguiente asalto: la vía judicial. Y en atención a la urgencia que merecen los desahucios en nuestro país, decidimos empezar por poner al servicio de potenciales desahuciados un modelo de oposición a la ejecución hipotecaria en lo que llamamos la #OpOposición. Poco después, ampliamos las posibilidades incluyendo un nuevo modelo, esta vez para demandar directamente la nulidad del tipo de interés referenciado al euríbor por no cumplirse los requisitos legales para su cálculo y publicación.

Al mismo tiempo que lanzábamos campañas y modelos, manteníamos la correspondencia con varios organismos e instituciones. Thomson Reuters nos aseguró que en mayo de 2012 nos remitiría las operaciones demandadas, pero no lo hizo. La Comisión de Competencia, dirigida por Joaquín Almunia, parecía más preocupada por comprender lo que requeríamos que en proporcionarnos información o en actuar. Por último, pedimos al Banco de España el expediente previo a la elaboración de las circulares antes citadas, expediente que un funcionario estaba dispuesto a trasladarnos hasta que, en palabras textuales suyas, "se le frenó desde arriba".

Hoy, tras más de dos años de investigación y 20 meses desde que la hicimos pública, las multas anunciadas por Bruselas nos vienen a confirmar todo lo recorrido. Suponen el primer amago de reacción de las autoridades comunitarias ante lo que puede ser la estafa financiera más importante de la historia europea (tan sólo en España afectaría a 18 millones de contratos). Pero nos tememos que, como están haciendo sus homólogas anglosajonas, pretendan sólo quedarse ahí. Es por ello que seguiremos proporcionando herramientas jurídicas a todas las personas que decidan hacer frente a sus bancos, ya que el tipo de interés es el elemento esencial de los contratos de préstamos y, como tal, supondría causa de nulidad el hecho de estar falseado, de quedar sometido a la voluntad de uno solo de los contratantes.

Esta vía de demanda judicial ya nos ha dado algunas alegrías y también está empezando a usarse en el caso del líbor, pero no por personas afectadas –que suponemos no tendrán la capacidad ni la asistencia que en España ofrecen grupos como la PAH y #OpEuribor–, sino por grandes corporaciones que se han visto también estafadas por los bancos.

Nuestra tesis es simple y va más allá de lo que, por el momento, alcanza a plantear la UE. No es que el euríbor haya sido manipulado, es que, según los requisitos de nuestra legislación, directamente no ha existido.

No hay comentarios:

Publicar un comentario