El fraude de las preferentes que detectó la CNMV y que ocultó a los ahorradores

A lo largo de la semana se ha publicado mucho sobre la concesión delpremio Nobel de Economía a dos investigadores que defienden posiciones contradictorias. Se trata de Eugene Fama y de Robert J. Shiller, que se han hecho famosos por sus teorías sobre cómo se forman los precios de los activos.

Según el primero, las acciones y los bonos incorporan a su precio toda la información disponible en el mercado a mucha velocidad. Por ello, resulta posible prever su evolución a través de patrones matemáticos. Dice que los mercados son "eficientes". El segundo, sin embargo, considera que, además de los condicionantes financieros, en el valor de los activos influyen otros psicológicos y sociales.

De hecho, Shiller dedica el capítulo 2 de su último libro -Las finanzas en una sociedad justa (Deusto, 2012)- a pitorrearse elegantemente de la teoría de su compañero de galardón y del concepto de "información disponible". Hay muchos ejemplos de que la información que suele estar disponible para las elites no lo suele estar para las capas de inversores más bajas: "Algunos corredores tienen información privilegiada que otros no tienen", dice el reciente premio Nobel.

Se supone que para evitar esto están los reguladores. Siempre que no sean como la Comisión Nacional del Mercado de Valores. El documento de este organismo que les ofrece en su integridad y en exclusiva El Mundo revela que era consciente en 2011 de que la mayoría de los integrantes del sistema financiero español estaba cometiendo irregularidades, en muchos casos muy lesivas para los ahorradores, a través de las preferentes y las obligaciones subordinadas.

El Informe sobre la revisión de la operativa de case de operaciones entre clientes de instrumentos híbridos (cursiva) fue realizado en septiembre de 2011 por el Departamento de Supervisión del regulador y fue enviado en el mes de mayo de este año a la Audiencia Nacional, dentro de la causa que investiga Fernando Andreu sobre el escándalo de la salida a Bolsa de Bankia.

Sin embargo, la CNMV remitió el documento lleno de tachones para que sólo se pudiera acceder a la información que afectaba a Bancaja.

EL MUNDO ha conseguido el informe sin tachas. En él se describe que, salvo los grandes bancos, todas las entidades cometían algún tipo de anomalía en la negociación de los productos híbridos. Clamorosos resultan los ejemplos de CAI, Caixa Penedés, Ibercaja, CAM, Caja Sol, Caja Canarias, La Caixa, Caja Cantabria, Caja Extremadura, Caja Asturias, Caja Murcia, Unimm, Catalunya Caixa, Caja España, Caja Duero, Banesto y Novacaixagalicia.

EL MUNDO ha conseguido el informe sin tachas. En él se describe que, salvo los grandes bancos, todas las entidades cometían algún tipo de anomalía en la negociación de los productos híbridos. Clamorosos resultan los ejemplos de CAI, Caixa Penedés, Ibercaja, CAM, Caja Sol, Caja Canarias, La Caixa, Caja Cantabria, Caja Extremadura, Caja Asturias, Caja Murcia, Unimm, Catalunya Caixa, Caja España, Caja Duero, Banesto y Novacaixagalicia.

Como es conocido, tras la caída de Lehman Brothers, las cajas de ahorro, buscaron en los productos híbridos el medio para ampliar capital. Para ello convencieron a miles de ahorradores de convirtiesen sus depósitos, que estaban totalmente garantizados, a preferentes y deuda subordinada, que no estaban garantizados, pero que sí que computaban como capital. Estos productos, que cotizaban en un mercado opaco, pronto comenzaron a caer de precio.

Sin embargo, cuando un cliente quería rescatarlo, su entidad se veía en la obligación de devolverle el 100% del nominal para evitar que se destapara el fraude. ¿Cómo lo hacía? Colocándole la preferente deteriorada a otro cliente. Es lo que se llama operativa de case o de colocación.

En el fondo es como si a un cliente se le vende un coche con la falsa promesa de que no va a depreciar. Cuando el inversor quiere desprenderse de él, el banco, en lugar de comprárselo a un precio de mercado, le paga el 100% y se lo coloca a otro cliente con la misma promesa y pagándole un buen interés. Así hasta que al coche se le cae el motor y no hay a quien colocárselo. El último cliente engañado es el que se lo traga.

El informe de la CNMV describe cómo, por ejemplo en el caso de las cajas integradas en Banca Cívica, los servicios de estudios atribuían a sus preferentes "valores inferiores al 100% incluso en las emisiones con mejores condiciones. Sin embargo, todas se negocian a precios en torno al 100%". Es decir, colocaban a los clientes seats Ibiza de los noventa como si estuvieran recién salidos del concesionario.

¿Quieren más? En la CAM había emisiones que se habían deteriorado un 73% y que eran colocadas a inversores como si su precio permaneciera intacto. (Vender un Dos Caballos como si fuera un Lamborgini).

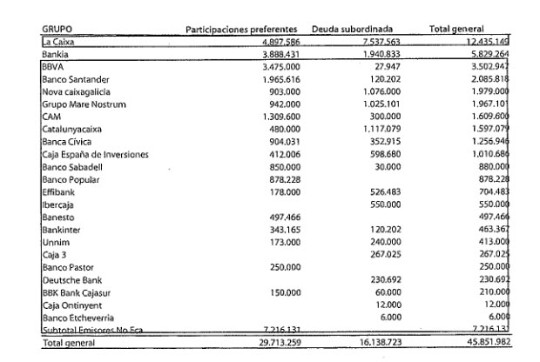

La Caixa, que fue el principal emisor de este tipo de deuda con un saldo vivo en 2011 de 12.500 millones de euros, coexistían emisiones recientes con otras que se habían depreciado hasta un 45%.

La Caixa, que fue el principal emisor de este tipo de deuda con un saldo vivo en 2011 de 12.500 millones de euros, coexistían emisiones recientes con otras que se habían depreciado hasta un 45%.

La CNMV le abrió una inspección al constatar que su sistema de cases era también por el 100% del valor nominal. Algo similar sucedían en las cajas de Unimm.

Mención aparte merecen los casos de Caja España y Caja Duero y Novacaixagalicia. En este último caso, la entidad tuvo que admitir "la existencia de un conflicto de interés en su actuación de promover compras de estas emisiones para solventar problemas de liquidez". Traducido, que eran conscientes de que estaban perjudicando a unos clientes colocándoles preferentes que otros no querían sin desvelarles su deterioro para no destapar el fraude.

En el documento adjunto pueden comprobar todos los casos. Uno por uno. Los reproches a los grandes bancos, salvo al BBVA que tenía el mejor sistema, se adscriben a falta de transparencia más que a sospechas de fraude. Sí que hay una fuerte reprimenda a Banesto: "La entidad reconoce que no ofrece al cliente información sobre el valor (de las preferentes) ni acredita o justifica de ningún modo el precio de case en sus sistemas internos sea a valor razonable".

La CNMV se puede escudar en que mandó advertencias sobre las preferentes y que hizo requerimientos a todas las entidades para que eliminaran las irregularidades. Sin embargo, ¿por qué no avisó directamente a los clientes -o llegado al extremo, a la Fiscalía- de que en muchos casos estaban siendo literalmente engañados? ¿Por qué no hizo público el documento que hoy revelamos y que evidencia que los altos intereses que ofrecían las cajas y las recompras de preferentes que realizaban al 100% del valor de emisión formaba parte, en algunos casos, de un fraude? ¿Por qué alertó a los inversores de qué cajas lo hacían bien y cuáles lo hacían mal?

Como dice Shiller, "si no hay noticias de los riesgos, los precios no cambiarán hasta que no llegue la catástrofe". En el caso de las preferentes, las autoridades conocían los riesgos, pero en lugar de exponerlos con toda su crudeza, los ocultaron. Sobre la catástrofe, de poco les puedo informar que no sepan.

No hay comentarios:

Publicar un comentario