Malas noticias: España abocada sí o sí a

la deflación

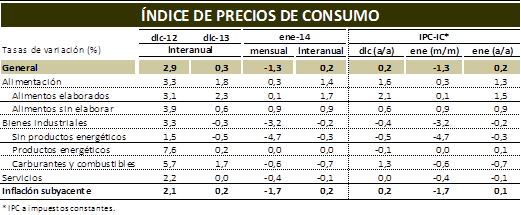

Se ha pasado demasiado de puntillas sobre los últimos datos de inflación en España que se dieron a conocer la semana pasada. Son realmente preocupantes. El IPC se encuentra en su nivel más bajo de los últimos cuatro años tras situarse en enero en el 0,2% interanual. De las 57 rúbricas que lo componen, 19 se encuentran en negativo y sólo 10 muestran tasas superiores al 2%, como nos recuerda el Servicio de Estudios de Bankia, del que tomo prestados los gráficos. La subyacente, que excluye alimentos frescos y energía, está también en ese nivel, mientras que la subida de precios eliminando el efecto impositivo (tasas y tributos en tabaco, universidad o similares) se reduce a un magro +0,1% en los últimos doce meses.

No interesa hablar de deflación, pero es un riesgo que está ahí. Y que más nos vale no obviar. Sobre sus efectos económicos hemos escrito en numerosas ocasiones en Valor Añadido, por lo que no nos vamos a extender (Valor Añadido, "Mamá, qué miedo: viene la deflación", 11-09-2008; "El fantasma de la deflación asusta a España", 17-05-2010; "Deflación a la vista, tiembla el Tesoro", 06-11-2013). Lo relevante a día de hoy es ver si el discurso oficial de Administración, BCE y analistas ilustrados se cumple –estamos viendo el suelo de este indicador en nuestro país y a partir de aquí la cosa remontará con la actividad– o, por el contrario, se impone la tesis de los que pensamos que su materialización es algo inevitable. Si es que no ha ocurrido ya. Tampoco en Japón en el año 94 había muchos que creyeran que iba a llegar y llegó; para esos mismos se trataba de un fenómeno temporal y su economía está cumpliendo su segunda década de precios decrecientes. Y eso con un nivel de paro irrisorio y una tasa de ahorro de los particulares elevada. Ojito.

Nuestra situación es sustancialmente distinta, a peor. En relación con el tema que hoy nos incumbe, importa más que cualquier otro factor –especialmente cuando un estado no controla ni su política monetaria ni la cambiaria, cosa que los nipones sí hacían– el llamado output gap, esto es, la diferencia entre el PIB real y potencial de un estado. Este último concepto ha generado doctrinalmente no pocos debates pero, de acuerdo con este interesante paper del FMI (IMF, "Back to basics: What is the Output Gap", septiembre de 2013), se podría definir como la cantidad máxima de bienes y servicios que una región es capaz de producir a plena capacidad. Si el saldo es positivo, sería señal de sobrecalentamiento y al revés. Por lo general, para un nivel de factores de producción dado, el sentido del signo + o - dependería exclusivamente de la demanda.

Pues bien, es evidente que existe una correlación positiva entre output gap e inflación. Cuanto mayor es, más presión sobre los precios al alza. Cuanto más negativo es su signo, más posibilidades de caída de los mismos, primero, o de deflación, después. Si el interés de consumidores, inversores y Administración por comprar, meter fondos o activar la economía no repunta, la situación excedentaria en tierra, mano de obra, capital productivo, inmobiliario o tecnológico permanecerá hasta que salarios y precios alcancen un nuevo punto de equilibrio a la baja en el que sí que lo haga. Es exactamente el proceso en el que se halla actualmente España con tres problemas: no puede actuar sobre sus propios tipos de referencia, no tiene posibilidades financieras para desarrollar estímulos fiscales y no hay oferta de crédito a un coste razonable porque el sector privado permanece sobreendeudado. No way out.

En Japón, cuando la deflación llamó a la puerta, el output gap había pasado del +0,2% en 1993 al -2,8% en 1995, segundo año del fenómeno. En el caso de España, de acuerdo con datos de Economic Watch referenciados igualmente a distintas publicaciones del Fondo Monetario Internacional (ver cuadro), el salto ha sido de un +4 en 2007 a un -5,4 que estima la organización supranacional a cierre de 2013, suelo del ciclo. Casi nada. Una proporción que ni de lejos las tasas de crecimiento estimados para este ejercicio y el siguiente van a permitir corregir de manera rauda. Más aún si la fortaleza reciente del euro pasa factura a la competitividad de nuestras exportaciones –como ya hizo el año pasado según nos recuerda Carlos Sánchez, por una parte, y Juan Carlos Barba, por otra– y abre una vía adicional de agua en la balanza exterior española.

Podemos seguir empeñados como nación en instalarnos en un discurso de autocomplacencia irreal, basado en una esperanza de recuperación económica que huele hoy más a mera estabilización estadística que a otra cosa, y obviar las amenazas reales que nos acechan como es la que nos ocupa en este post. Sería un grave error. Hemos malgastado buena parte de la crisis en resolver los problemas de corto plazo sin sentar las bases para un cambio de modelo productivo que permita una recuperación sostenida de actividad y márgenes en el futuro. Seguimos, como hace 40 años, dependiendo del turismo, las remesas y la producción de coches. El ajuste ha empobrecido a los ciudadanos y no ha cambiado el perfil del país. Para este viaje, de verdad, no hacían falta tantas alforjas. Al renunciar al mañana y centrarnos en el presente, el riesgo de que nuestra vida se niponice es aún mayor. Brinden con cava antes de que se les atragante.